重磅!优惠政策落地,持续利好!政策有变!100万以内减按12.5% → 25%!

点击蓝字,关注我们

最新,三项优惠政策:小微企业和个体工商户优惠政策、研发费用加计扣除政策、残疾人就业保障金优惠政策正式落地!

值得注意的是,今年小微企业优惠政策有大变化!具体情况立信财税整理如下:

政策有变!减按25%!

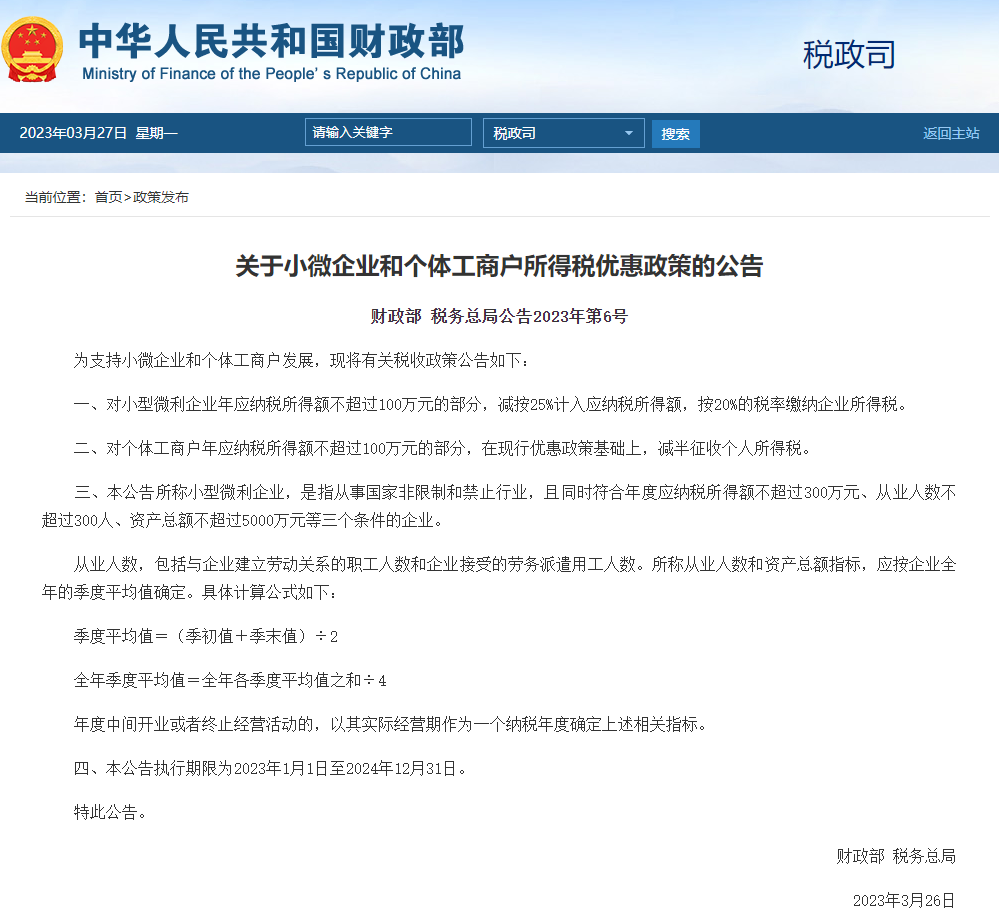

3月27日,财政部 税务总局发布《关于小微企业和个体工商户所得税优惠政策的公告》(公告2023年第6号):

一、对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

二、对个体工商户年应纳税所得额不超过100万元的部分,在现行优惠政策基础上,减半征收个人所得税。

三、本公告所称小型微利企业,是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

从业人数,包括与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数。所称从业人数和资产总额指标,应按企业全年的季度平均值确定。具体计算公式如下:

1.季度平均值=(季初值+季末值)÷2

2.全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

四、本公告执行期限为2023年1月1日至2024年12月31日。

1、重大变化:12.5% → 25%

值得注意的是,今年相比去年优惠政策有变化——

此前政策:2021年1月1日—2022年12月31日,对小微企业年应纳税所得额不超过100万元的部分,在(财税〔2019〕13号)第二条规定的优惠政策基础上,再减半征收企业所得税。

回顾(财税〔2019〕13号)第二条:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;

即(21年-22年)不超过100万元的部分的优惠政策,实际为减按12.5%;

今年政策:2023年1月1日—2024年12月31日,不超过100万元的部分,(从减按12.5%变成了)减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

2、注意:小微企业≤300万 → 25%

另外,小微企业除了本次新出台政策外,此前还有一项优惠政策尚未过期——

注意这项政策:2022年1月1日—2024年12月31日,对小型微利企业应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税(政策依据:财政部 税务总局公告2022年第13号)。

也就是说:小微企业两项优惠政策之下,实际情况为不超过300万元的部分,均减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

研发费用加计扣除

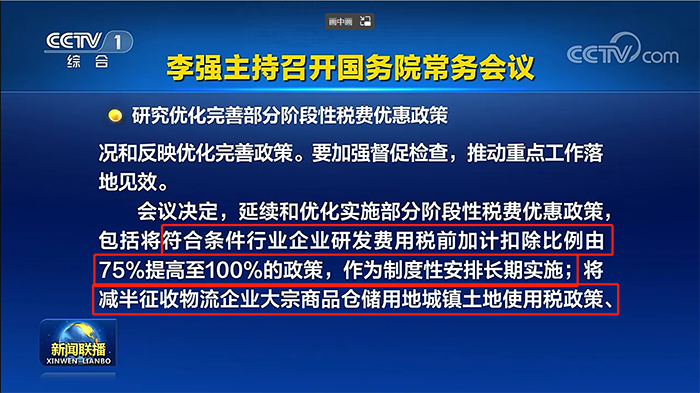

3月27日,财政部、国家税务总局发布发布《关于进一步完善研发费用加计扣除政策的公告》(公告2023年第7号)

划重点!!!

1、企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2023年1月1日起,再按照实际发生额的100%在税前加计扣除;

形成无形资产的,自2023年1月1日起,按照无形资产成本的200%在税前摊销。

2、值得注意的是,此次公告承接前不久国务院会议的要求指示,以上政策自2023年1月1日起,将作为制度性安排长期执行。

3、以下政策文件同时废止:

《财政部 税务总局关于进一步完善研发费用税前加计扣除政策的公告》(财政部 税务总局公告2021年第13号)

《财政部 税务总局 科技部关于进一步提高科技型中小企业研发费用税前加计扣除比例的公告》(财政部 税务总局 科技部公告2022年第16号)

《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(财政部 税务总局 科技部公告2022年第28号)

4、那么,哪些行业企业适用于研发费用加计扣除政策呢?

研发费用加计扣除对适用行业和企业类型采取的是负面清单制,根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号):

下列活动不适用税前加计扣除政策:

(1)企业产品(服务)的常规性升级。

(2)对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等。

(3)企业在商品化后为顾客提供的技术支持活动。

(4)对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变。

(5)市场调查研究、效率调查或管理研究。

(6)作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护。

(7)社会科学、艺术或人文学方面的研究。

不适用税前加计扣除政策的行业:

烟草制造业;住宿和餐饮业;批发和零售业;房地产业;租赁和商务服务业;娱乐业;财政部和国家税务总局规定的其他行业。

5、而对允许扣除的研发费用的范围采取的是正列举方式,以下是允许加计扣除的研发费用:

(1)人员人工费用

直接从事研发活动人员的工资薪金、基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费和住房公积金,以及外聘研发人员的劳务费用。

(2)直接投入费用

a.研发活动直接消耗的材料、燃料和动力费用。

b.用于中间试验和产品试制的模具、工艺装备开发及制造费,不构成固定资产的样品、样机及一般测试手段购置费,试制产品的检验费。

c.用于研发活动的仪器、设备的运行维护、调整、检验、维修等费用,以及通过经营租赁方式租入的用于研发活动的仪器、设备租赁费。

(3)折旧费用:用于研发活动的仪器、设备的折旧费。

(4)无形资产摊销:用于研发活动的软件、专利权、非专利技术(包括许可证、专有技术、设计和计算方法等)的摊销费用。

(5)新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费。

(6)其他相关费用

与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费等。此项费用总额不得超过可加计扣除研发费用总额的10%。

(7)财政部和国家税务总局规定的其他费用。

残疾人就业保障金实行阶段性减免政策

3月27日,财政部发布《关于延续实施残疾人就业保障金优惠政策的公告》(财政部公告2023年第8号)

【享受主体】符合条件的用人单位

【优惠内容】残疾人就业保障金实行分档减缴政策。

其中:用人单位安排残疾人就业比例达到 1%(含)以上,但未达到所在地省、自治区、直辖市人民政府规定比例的,按规定应缴费额的 50%缴纳残疾人就业保障金;

用人单位安排残疾人就业比例在 1%以下的,按规定应缴费额的 90%缴纳残疾人就业保障金。

在职职工人数在 30人(含)以下的企业,暂免征收残疾人就业保障金。

【政策期限】自2023年1月1日起至2027年12月31日

End

公司自2009年始,陆续认定为:阿里巴巴第三方财务合作伙伴、淘宝卖家准入中介、税友集团战略合作伙伴、宁波银行战略合作伙伴、泰隆商业银行战略合作伙伴、共青团杭州市委青年创业见习基地、杭州市人事局大学生实训基地、浙江省中小企业局指定服务商、杭州市劳动和社会保障局大学生实习基地、绿城集团绿城会加盟服务商等;公司承揽的财务外包业务有“中国科学院植物生理生态研究所”、“浙江大学”、“上海交通大学”“上海同济大学”等研究院和高校档案电子化服务,“新城房产”、“武钢杭分”、“阿里巴巴一达通”等上市公司客户,以及“嵊州市农业农村局”、“杭州海关电子口岸”、“浙江省机要局”、“杭州市财政局”、“丽水市财政局”、“丽水市农业农村局”行政事业单位等,至今已累计服务各类企业客户逾25000户。

业务范围:

工商代办、项目申报、代理记账、审计鉴证、出口退税、融资服务、高新认定、股权架构设计、上市辅导。

请先 登录后发表评论 ~